Perbedaan Antara Pan, Tan, dan Tin Perbedaan Antara

Terminologi yang digunakan di bidang pajak bisa sangat membingungkan atau terdengar serupa, namun maknanya mungkin berbeda, dan mungkin juga memiliki fungsi yang berbeda. Sulit untuk melewati proses pengarsipan pajak dan gagal melihat terminologi yang berada di luar pemahaman Anda. Di antara istilah yang paling umum yang mungkin Anda temukan adalah PAN, TAN, dan TIN. Artikel ini membahas tentang mendefinisikan istilah dan menguraikan perbedaan yang membedakan persyaratan.

Definisi istilah

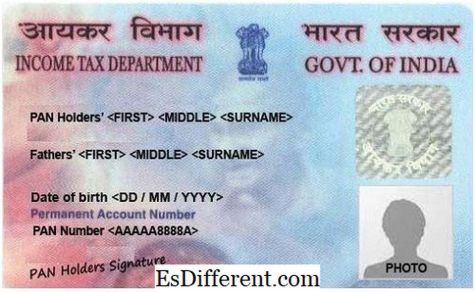

PAN adalah singkatan dari Permanent Account Number. Ini adalah kode unik dari 10 digit alfanumerik yang diberikan kepada setiap wajib pajak di India. PAN dikeluarkan oleh Departemen Pajak Penghasilan yang merupakan proses yang diawasi oleh Dewan Pusat untuk Pajak Langsung dan merupakan persyaratan bagi siapa saja yang terlibat dalam perdagangan, dan transaksi yang melampaui batas yang ditentukan sesuai dengan negara. Intinya, PAN adalah representasi individu terhadap departemen dan digunakan berkaitan dengan berbagai dokumen keuangan untuk mengidentifikasi orang tersebut. Kartu PAN atau nomor adalah bentuk identifikasi yang sangat vital dan biasanya merupakan persyaratan bagi warga yang bercita-cita untuk memulai sebuah perusahaan atau LLP.

TAN singkatan dari Tax Deduction and Collection Account Number dan merupakan kode unik yang terdiri dari 10 digit alfanumerik yang juga dikeluarkan oleh Departemen Pajak Penghasilan (1). Hal ini dikeluarkan untuk setiap entitas atau organisasi yang memotong pajak pada sumbernya atau dikenal sebagai Tax Deducted at Source (TDS) atau diminta untuk mengumpulkan pajak di sumber yang dikenal sebagai Tax Collected at Source (TCS). Organisasi atau entitas ini mungkin hanya sebuah perusahaan atau bank yang memotong pajak dari gaji karyawannya.

TIN singkatan dari Nomor Pokok Wajib Pajak adalah kode dari 11 digit angka, yang merupakan persyaratan semua produsen, pemilik toko, dealer, eksportir, penjual e-commerce dan pedagang atau dealer lain yang diharapkan. membayar Pajak Pertambahan Nilai Nomor Pokok Wajib Pajak awalnya diperkenalkan oleh Departemen Pajak Penghasilan sebagai cara untuk memodernisasi sistem pajak, akuntansi, pengolahan, dan pengumpulan pajak pajak yang sudah ada sebelumnya dengan menggunakan teknologi informasi (2). Hal ini memungkinkan aktivitas pajak seseorang dalam satu keadaan untuk secara otomatis tercermin dalam keadaan lain ketika saatnya untuk membayar. Di AS, TIN ditugaskan oleh Social Security Administration atau oleh Internal Revenue Service (IRS). Hal ini juga disebut sebagai Nomor PPN, Nomor CST atau Nomor Pokok Penjualan.

Perbedaan

Istilah semua memiliki arti yang berbeda, dan masing-masing berbeda dari yang lain. Berikut adalah beberapa aspek di mana istilah ini berbeda dan beberapa deskripsi tentang bagaimana perbedaan ini terjadi.

Badan yang Menugaskan

Karena PAN, TAN, dan TIN adalah nomor identifikasi terkait pajak, dokumen tersebut diterbitkan oleh badan-badan yang terlibat dalam pengumpulan, pengolahan dan perhitungan pajak. Nomor PAN dan TAN keduanya dikeluarkan oleh Departemen Pajak Penghasilan. Namun, penugasan PAN biasanya berada di bawah pengawasan Dewan Pusat untuk Pajak Langsung. TIN biasanya ditugaskan oleh Social Security Administration atau oleh Internal Revenue Service di India. Di AS, TIN ditugaskan oleh Departemen Pajak Komersial dari pemerintah masing-masing negara bagian.

Struktur Kode

Kode semua memiliki struktur khas yang secara unik mengidentifikasinya satu sama lain. Baik PAN dan TAN adalah kode alfanumerik sepuluh digit. Namun, konten dan susunan mereka sedikit berbeda. Dimulai dengan PAN, jumlahnya terdiri dari lima karakter alfabet diikuti oleh empat karakter numerik dan kemudian karakter terakhir adalah alfabet. Tiga huruf pertama adalah susunan alfabet dari AAA ke ZZZ. Kemudian mengikuti karakter keempat yang merupakan identifier dari pemegang kartu yang unik seperti yang telah ditentukan sebelumnya. Setiap huruf memiliki apa yang diwakilinya (3). Karakter kelima adalah karakter pertama dari nama orang tersebut dalam kasus kartu PAN Pribadi atau nama entitas dalam kasus Perusahaan / HUF / Perusahaan / AOP / BOI / Otoritas Lokal / Pihak Yudisial Artistik atau Pemerintah. Karakter terakhir adalah alfabet yang bertindak sebagai digit cek.

TAN memiliki struktur yang hampir sama dengan nomor PAN kecuali yang memiliki lima karakter numerik sebelum digit cek. Tiga karakter abjad pertama mewakili kota tempat nomor tersebut ditetapkan. TIN, di sisi lain, adalah kode numerik sebelas digit yang dua karakter pertamanya mewakili kode negara yang ditugaskan ke keadaan tertentu itu. Sembilan karakter lainnya mungkin berbeda dari satu negara bagian ke negara lain.

Tujuan

Ada tujuan untuk menentukan angka-angka ini. PAN bertindak sebagai kode universal untuk mengidentifikasi transaksi keuangan. Ini membantu untuk tetap memeriksa transaksi yang memiliki komponen berpotensi kena pajak. TAN, di sisi lain, digunakan untuk mensistematisasi deduksi dan pengumpulan pajak pada sumbernya (TDS dan TCS). Kolektor atau deduktor diharuskan mengutip TAN di semua TDS dan / atau TCS return, setiap pembayaran TDS / TCS challan, dan sertifikat TDS / TCS (1). TIN digunakan untuk mengidentifikasi semua dealer yang terdaftar dalam PPN. Ini melacak semua aktivitas yang terkait dengan Pajak Pertambahan Nilai di negara ini.

Entitled Person / Entities

Mengenai orang atau entitas yang seharusnya memiliki nomor ini, sebagian besar bergantung pada tujuan nomor tersebut. Misalnya, karena Nomor Rekening Permanen (PAN) digunakan untuk melacak transaksi keuangan kena pajak, setiap wajib pajak di negara tersebut diharuskan memiliki PAN untuk identifikasi. TAN, di sisi lain, merupakan persyaratan setiap individu atau entitas yang memiliki mandat untuk mengumpulkan atau memotong pajak dari sumbernya.Ini adalah sebagian besar pengusaha yang memotong pajak dari gaji karyawan mereka. TIN diharuskan dimiliki oleh semua pedagang dan dealer yang diharapkan dan memang membayar Pajak Pertambahan Nilai di seluruh negeri.

Legislasi

Masing-masing nomor ini memiliki hukum konstitusional yang menjelaskannya. PAN seperti yang diberikan oleh Bagian 139 A dari IT Act tahun 1961 di India. TAN yang disediakan Bagian 203A dari Undang-Undang Pajak Penghasilan tahun 1961 dan TIN dipertanggungjawabkan dengan UU yang berbeda yang bervariasi dari satu negara bagian ke negara bagian lainnya. Hukuman

Dengan alasan bahwa masing-masing nomor ini adalah persyaratan konstitusional yang didukung oleh berbagai undang-undang dan undang-undang, pasti ada konsekuensi atau harga yang harus dibayar jika peraturan yang ditetapkan tidak dipatuhi. Ada berbagai hukuman di berbagai negara karena kegagalan kepatuhan terhadap TIN (2). Hukuman sebesar Rs 10.000 sudah dekat jika seseorang gagal mematuhi peraturan PAN dan TAN juga seperti pengajuan kuartalan TDS yang dikembalikan oleh bisnis atau tidak mengutip TAN dalam dokumen spesifik.

Formulir Aplikasi

Untuk aplikasi PAN, seorang India diminta untuk mengisi formulir yang dikenal dengan Formulir 49A sementara orang asing yang ingin membuat aplikasi yang memperoleh PAN yang dibutuhkan untuk mengisi Formulir 49AA. Untuk mengajukan permohonan TAN, pemohon diwajibkan untuk mengisi Formulir 49B sementara akhirnya, penerapan TIN memerlukan pengisian formulir yang berbeda tergantung pada keadaan penerapannya.

Meminta Permohonan Permohonan

Untuk mengajukan permohonan PAN, pemohon diminta untuk memiliki Kartu Identitas yang sah atau bukti kepemilikan satu, bukti alamat mereka, foto jika itu adalah pemohon individual dan bukti usia atau tanggal lahir mereka (1). Namun, untuk penerapan TAN, tidak ada dokumen yang diperlukan kecuali untuk aplikasi online untuk TAN, pemohon perlu menyerahkan pengakuan yang ditandatangani. Untuk mengajukan permohonan kepada TIN, pemohon memerlukan bukti pendaftaran, kepemilikan PAN dan bukti identitas pemiliknya. Namun, persyaratan ini bisa berubah tergantung pada keadaan di mana entitas telah membuat aplikasi.

Biaya Aplikasi

Permohonan PAN di India dibagi menjadi dua kategori. Yang pertama adalah jika alamat komunikasi berada di dalam negeri dan yang lainnya adalah jika alamat komunikasi berada di luar India. Ini dibebankan Rs. 107 dan Rs. 989 masing-masing. Untuk aplikasi TAN, akan dikenakan biaya pemohon Rs. 55, dan juga mereka harus membayar pajak layanan. Biaya penerapan TIN bervariasi juga tergantung pada keadaan dimana seseorang membuat aplikasi.

Tabel 1: Ringkasan perbedaan antara PAN, TAN, dan TIN.