Perbedaan antara Hedging dan Forward Contract | Hedging vs. Forward Contract

Perbedaan Kunci - Kontrak Lindung Nilai vs. Kontrak

Perbedaan utama antara kontrak lindung nilai dan forward adalah lindung nilai adalah teknik yang digunakan untuk mengurangi risiko aset keuangan sedangkan kontrak forward adalah kontrak antara dua pihak untuk membeli atau menjual aset dengan harga tertentu pada tanggal yang akan datang. Karena pasar keuangan telah menjadi kompleks dan tumbuh dalam ukuran, lindung nilai menjadi semakin relevan bagi investor. Hedging memberikan kepastian dengan transaksi masa depan dimana hubungan antara hedging dan forward contract adalah kontrak yang terakhir digunakan untuk hedging.

DAFTAR ISI

1. Ikhtisar dan Perbedaan Kunci

2. Apa itu Hedging

3. Apa itu Forward Contract

4. Perbandingan Sisi-Sisi - Perbandingan Lindung Nilai vs. Kontrak

5. Ringkasan

Apakah Hedging itu?

Hedging adalah teknik yang digunakan untuk mengurangi risiko aset keuangan. Resiko adalah ketidakpastian karena tidak mengetahui hasil masa depan. Bila aset keuangan dilindung nilai, maka akan memberikan kepastian berapa nilainya pada masa mendatang. Instrumen lindung nilai dapat mengambil dua bentuk berikut.

Exchange Traded Instruments

Bursa yang diperdagangkan merupakan produk standar yang hanya diperdagangkan dalam bursa terorganisir dalam ukuran investasi standar. Mereka tidak dapat dibuat sesuai dengan persyaratan dari dua pihak

Sebaliknya, kesepakatan di atas meja dapat terjadi karena tidak adanya pertukaran terstruktur sehingga dapat diatur agar sesuai dengan peraturan yang berlaku. persyaratan dari dua pihak.

Ada empat tipe utama instrumen lindung nilai yang umum digunakan.

Ke depan

(dijelaskan secara rinci di bawah)

Futures

Futures

berjangka adalah kesepakatan, untuk membeli atau menjual komoditas atau instrumen keuangan tertentu dengan harga yang telah ditentukan pada tanggal tertentu di masa depan. Futures adalah instrumen exchange traded. Pilihan

Pilihan adalah hak, namun bukan kewajiban untuk membeli atau menjual aset keuangan pada tanggal tertentu dengan harga yang disepakati sebelumnya. Pilihan bisa berupa 'call option' yang merupakan hak untuk membeli atau 'put option' yang merupakan hak untuk menjual. Pilihan dapat dipertukarkan dengan diperdagangkan atau di atas instrumen counter

Swaps

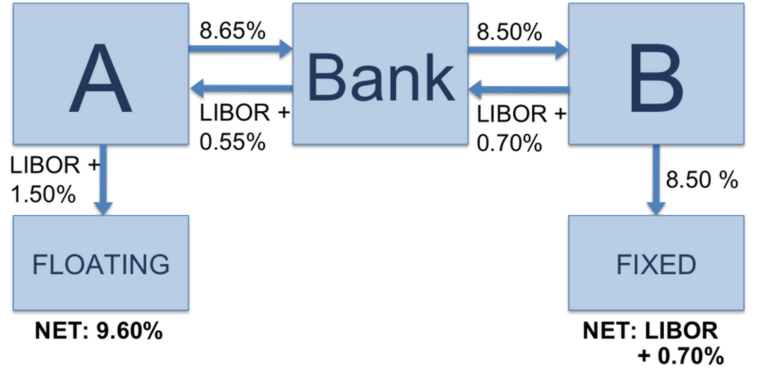

Swap adalah turunan dimana dua pihak mencapai kesepakatan untuk bertukar instrumen keuangan.Sementara instrumen dasarnya bisa berupa keamanan, arus kas biasanya dipertukarkan dengan swap. Swap lebih dari instrumen counter.

Gambar 01: Instrumen Swap

Apakah Kontrak Forward itu?

Kontrak forward adalah kontrak antara dua pihak untuk membeli atau menjual aset dengan harga tertentu pada tanggal yang akan datang.

E. g., Perusahaan A adalah organisasi komersial dan berniat membeli 600 barel minyak dari Perusahaan B, yang merupakan pengekspor minyak selama enam bulan berikutnya. Karena harga minyak terus berfluktuasi, A memutuskan untuk menandatangani kontrak forward untuk menghilangkan ketidakpastian. Akibatnya, kedua belah pihak menandatangani kesepakatan dimana B akan menjual 600 barel minyak dengan harga $ 175 per barel.

Tingkat bunga spot (per hari) dari barel minyak adalah $ 123. Dalam waktu enam bulan lagi, harga satu barel minyak mungkin lebih atau kurang dari nilai kontrak $ 175 per barel. Terlepas dari harga yang berlaku pada tanggal pelaksanaan kontrak (spot rate pada akhir enam bulan). B harus menjual satu barel minyak seharga $ 175 ke A sesuai kontrak.

Setelah enam bulan, asumsikan bahwa kurs spot adalah $ 179 per barel, selisih antara harga A harus membayar 600 barel karena kontraknya bisa dibandingkan dengan skenario jika kontraknya tidak ada.

Harga, jika kontraknya tidak ada ($ 179 * 600) = $ 107, 400

Harga, karena kontrak ($ 175 * 600) = $ 105.000

Selisih harga = $ 2, 400 Perusahaan A berhasil menghemat $ 2, 400 dengan memasukkan kontrak forward di atas.

Ke depan ada instrumen over the counter (OTC), mereka dapat disesuaikan sesuai dengan transaksi apapun, yang merupakan keuntungan signifikan. Namun, karena kurangnya tata kelola, mungkin ada risiko default yang tinggi di depan.

Apa perbedaan antara Hedging dan Forward Contract?

- diff Article Middle before Table ->

Hedging vs Forward Contract

Hedging adalah teknik yang digunakan untuk mengurangi risiko aset keuangan.

Kontrak forward adalah kontrak antara dua pihak untuk membeli atau menjual aset dengan harga tertentu pada tanggal yang akan datang. |

|

| Alam | Teknik lindung nilai mungkin ditukarkan dengan diperdagangkan atau melalui instrumen loket. |

| Kontrak forward melebihi instrumen loket. | |

| Jenis | Ke depan, futures, options, dan swaps adalah instrumen lindung nilai yang populer. |

| Kontrak forward adalah salah satu jenis instrumen lindung nilai. | |

| Ringkasan - Hedging vs. Forward Contract | Perbedaan antara kontrak lindung nilai dan forward terutama bergantung pada ruang lingkupnya dimana lindung nilai lebih luas cakupannya karena melibatkan banyak teknik sementara kontrak berjangka memiliki cakupan yang sempit. Tujuan keduanya serupa di mana mereka berusaha mengurangi risiko transaksi yang akan terjadi di masa depan. Selanjutnya, pasar untuk kontrak berjangka signifikan dalam volume dan nilai, namun, karena rincian kontrak berjangka terbatas pada pembeli dan penjual, ukuran pasar ini sulit diperkirakan. |

Referensi:

1.Picardo, CFA Elvis. "Kontrak Teruskan "Investopedia. N. hal., 03 Apr. 2015. Web. 04 Mei 2017..

2. "Kontrak Teruskan "Berinvestasi Answers Membangun dan Melindungi Kekayaan Anda melalui Pendidikan Penerbit 2 Bank Berikutnya Yang Bisa Gagal. N. hal., n. d. Web. 04 Mei 2017..

3. Stock / Share Market Investing - Live BSE / NSE, Rekomendasi dan Tip Pasar India, Pasar Saham Live, Sensex / Nifty, Pasar Komoditi, Portofolio Investasi, Berita Keuangan, Reksadana. N. hal., n. d. Web. 04 Mei 2017..

Gambar Courtesy:

1. "Suku bunga Vanila swap dengan bank" Oleh Suicup - Memiliki pekerjaan sendiri (CC BY-SA 3. 0) melalui Commons Wikimedia